Заявление на получение патента

Некоторым предпринимателям бывает выгоднее выбрать патентную систему налогообложения (далее — ПСН) и купить патент, чем воспользоваться другими режимами. У ПСН есть свои преимущества. Чтобы зарегистрироваться в налоговой как налогоплательщик на данном режиме, нужно подать заявление на получение патента. Разберемся, как правильно внести сведения в бланк.

Коротко об особенностях ПСН

Режим предназначен только для ИП, срок действия — от 1 до 12 месяцев. ПСН заменяет сразу несколько налогов, и сумма его фиксированная. Применятся для 63 видов работ.

Важно! Вся информация о ПСН указана в главе 26.5 НК РФ.

Ограничения для получения патента таковы: не больше 15 сотрудников у ИП, прибыль не выше 60 млн рублей в год, и оплата должна поступить в ФНС в необходимые сроки. Не запрещено покупать патент на несколько видов деятельности.

Стоимость можно рассчитать по такой формуле: сумма= 6%*потенциально возможный доход ИП. Как понятно, 6% — размер налоговой ставки на патенте. Потенциальный доход устанавливают власти в регионах, и он может меняться с каждым годом.

Для перехода на этот режим налогообложения ИП должен подать заявление в ИФНС. Его форма определена законодательно приказом ФНС России от 11.07.2017 №ММВ-7-3/544@. Это форма №26.5-1, по КНД — №1150010. Ее можно заполнить от руки черной ручкой печатными буквами, ставя прочерки в пустых клетках, а можно на компьютере, в том числе в специальной программе.

Заполняем заявление

Бланк состоит из 5 страниц, таких как:

- титульный лист с личными данными ИП и желаемым сроком действия патента;

- лист для сведений о планируемой деятельности;

- лист с данными о месте, где будет работать ИП (если ИП будет трудиться в месте, отличном от прописки);

- лист с информацией о тех транспортных средствах, с помощью которых будет производиться перевозка пассажиров или грузов (для тех, кто выбрал такую деятельность);

- лист с данными о тех объектах, которые будут использоваться в предпринимательстве, например, при сдаче в аренду, торговле, организации пунктов общественного питания (для тех ИП, кто выбрал такую деятельность).

Первые две страницы будут обязательными для всех ИП. А другие три только в том случае, если ИП выбрал соответствующие сферы бизнеса.

Внимание! В образце мы заполнили все 5 листов формы.

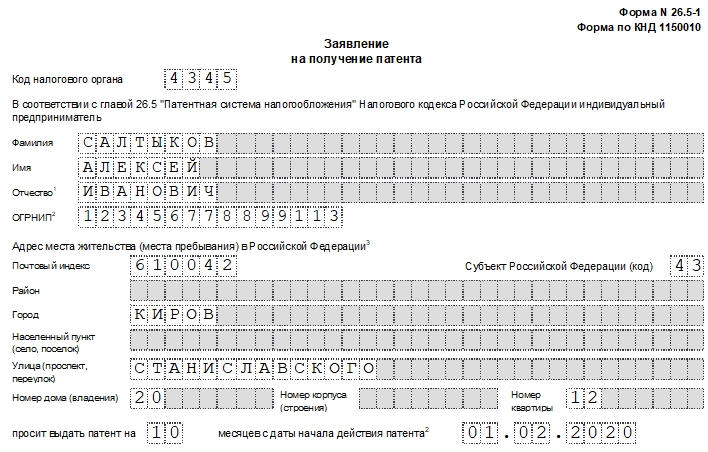

Лист 1

- Сначала заполняем строку с ИНН, номер нужно будет указать на каждом листе.

- Указываем код налогового органа. Он состоит из 4 цифр. Свой код можно узнать здесь.

- Пишем ФИО. Для фамилии, имени и отчества отведены отдельные строки.

- Вносим номер ОГРНИП. Он указан в свидетельстве о госрегистрации гражданина в качестве ИП.

- Затем заполняем следующие данные о месте жительства: почтовый индекс, район, город, село, улица, дом, квартира. Тут все предельно просто.

- Решаем, на какой период оформляем патент, и пишем число в соответствующем поле. Срок не должен превышать 12 месяцев. Рядом указываем дату, с которой планируется начать деятельность на ПСН.

- Вносим количество листов заявления и приложений к нему.

Ниже нужно заполнить левый блок. Он предназначен для подтверждения внесенных данных. Тут нужно указать:

- код «1» или «2». «1» — если заполняет сам ИП, «2» — если заполняет представитель ИП;

- ФИО — только для представителя;

- номер телефона;

- подпись, дату;

- название и реквизиты бумаги, которая удостоверяет полномочия представителя (чаще всего это доверенность).

Правый нижний блок должен будет заполнить сотрудник ИФНС.

Лист 2

Здесь нужно снова вписать ИНН, указать наименование деятельности, которой планирует заниматься ИП. Ниже нужно вписать код этой деятельности.

Далее отмечаем, будет осуществляться наша деятельность с привлечением сотрудников или без. В первом случае ставим «1», во втором «2». Если наемные работники планируются, то отмечаем их среднюю численность. В противном случае ставим «0». Затем отмечаем налоговую ставку.

При пониженной ставке нужно дать ссылку на законодательную норму того субъекта РФ, где она применима.

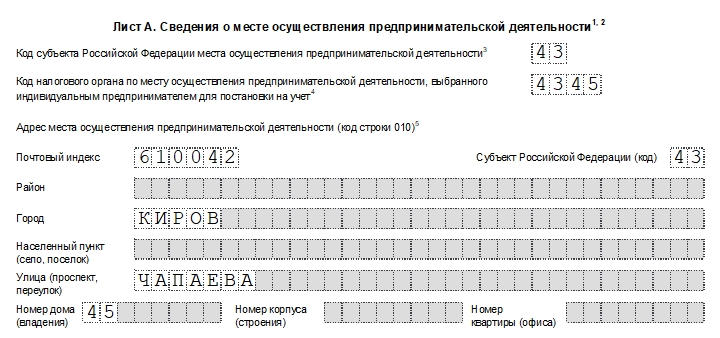

Лист 3

Заполняем, если планируется вести деятельность не по месту прописки. На этом листе также указываем ИНН, номер листа.

Далее вносим такую информацию в соответствующие поля:

- код субъекта РФ, где будет работать ИП;

- код ИФНС по месту деятельности ИП;

- почтовый индекс;

- снова код субъекта РФ;

- адрес (здесь все просто).

Если предполагается ведение предпринимательства в нескольких местах, то нужно заполнить бланк по каждому из них. На листе расположено три таких блока.

Лист 4

Его заполняют, если ИП собирается работать с применением транспортных средств, в сфере перевозок грузов или пассажиров. Все виды указаны в пп. 10, 11, 32 и 33 и п. 2 ст. 346.43 НК РФ. Такой лист нужно будет заполнить по каждому транспортному средству.

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по будущему месту работы ИП;

- код транспортного средства: «01» — авто по перевозке грузов; «02» — по перевозке пассажиров; «03» — водный транспорт по перевозке людей; «04» — водный по перевозке грузов;

- идентификационный номер автомобиля;

- марка в соответствии с бумагами о регистрации;

- регистрационный знак авто, для судна — его регистрационный номер;

- грузоподъемность (указывается только для тех видов транспорта, в том числе и водного, что предназначаются для перевозки грузов);

- количество посадочных мест (для транспорта, в том числе водного, предназначенного для перевозки людей).

Лист 5

Этот лист заполняют по каждому объекту недвижимости, который будет использован в некоторых видах деятельности ИП (при использовании торговых площадей, для общепита, при сдаче в аренду). Они прописаны в пп. 19, 45, 46, 47, 48 п. 2 ст. 346.43 НК РФ.

Здесь необходимо заполнить следующие поля:

- ИНН;

- номер страницы;

- код субъекта РФ;

- код ИФНС по месту работы ИП;

- код вида объекта (коды прописаны внизу листа под сноской «5»);

- признак объекта (коды прописаны также внизу листа под сноской «6»);

- площадь;

- адрес (здесь все просто).

Как и куда следует подавать заявление

Заявление нужно подавать по месту регистрации бизнеса ИП. Если предприниматель будет работать по месту проживания, то и подавать надо в ИФНС по месту проживания. Можно это сделать через личный кабинет с использованием ЭЦП, прийти и передать заявление лично, послать по почте или действовать через доверенное лицо.

Можно подавать документы одновременно с бумагами на регистрацию ИП.

Могут ли отказать в выдаче патента?

ФНС в течение 5 дней со дня получения документов должна принять решение об одобрении патента или отказе. Последний может быть в случаях, если вид деятельности не соответствует тем, что могут осуществляться на патенте, не оплачена нужная сумма, заявление заполнено неверно и т.д.

Поэтому, перед тем как писать заявление на получение патента, необходимо уточнить, подходит ли ваш бизнес под критерии для работы на ПСН.

Источник статьи: http://assistentus.ru/forma/zayavlenie-na-poluchenie-patenta/

Как заполнить заявление на получение патента?

Справочная / Патентная система налогообложения

Как заполнить заявление на получение патента?

Перейти на патент можно в любой день в течение года или сразу после регистрации ИП. В статье расскажем про оба варианта.

Как заполнить заявление с помощью Эльбы, если уже зарегистрировали ИП

Чтобы использовать патент с конкретной даты, подайте заявление за 10 рабочих дней до неё. Для этого перейдите в раздел «Реквизиты» → «Для отчётности» → «Подать заявление на патент».

Откроется пошаговая задача. Заполните форму, остальные данные Эльба возьмёт из реквизитов.

Действие патента может начинаться с любой даты, но мы рекомендуем указать первое число месяца. Многие налоговые не принимают заявление с другой датой. К тому же, если патент начинается с середины месяца, заплатить все равно придётся за целый месяц.

Налоговая ставка — почти всегда 6%. Это не значит, что вы заплатите 6% с поступлений. По ставке и другим параметрам инспекция рассчитает сумму налога — она не будет зависеть от реальных доходов.

Если попадаете под налоговые каникулы, выбирайте ставку 0%. Укажите пункт и статью регионального закона, который ввёл каникулы для вашего бизнеса. Ставка 0% означает, что платить за патент не нужно.

В Крыму и Севастополе ставка — 4%. Эльба подставит её автоматически, когда выберете регион.

Подпишите и отправьте заявление. Если электронной подписи нет, распечатайте и сдайте на бумаге.

После отправки вы получите квитанцию о приёме или уведомление об отказе. Инспекция не отправляет патент в электронном виде, поэтому через 5 дней лучше забрать его на бумаге — там будет указана стоимость и реквизиты для оплаты. К тому же контрагент может попросить скан патента, чтобы убедиться, что вы работаете на спецрежиме без НДС.

На самом деле ходить в налоговую необязательно. Рассчитать стоимость патента можно и на калькуляторе, а сформировать платёжку — в сервисе налоговой. Если переживаете, что можете ошибиться с оплатой, заберите патент на бумаге.

В личном кабинете налогоплательщика появится информация о патенте: номер, срок действия и календарь платежей.

Как заполнить заявление на бумаге, если собираетесь регистрировать ИП и сразу переходить на патент

Чтобы перейти на патент с первого дня существования ИП, подайте заявление вместе с документами на регистрацию бизнеса.

Заявление заполняйте на компьютере или вручную печатными буквами. Буквы заглавные, цвет — чёрный, в одной ячейке — один символ.

Бумажное заявление на получение патента состоит из нескольких листов.

Первый лист — сведения об ИП

| Поле | Как заполнить? |

|---|---|

| ИНН | Узнать свой ИНН на сайте налоговой. |

| Код налогового органа | Если бизнес по патенту ведёте в своём регионе, укажите код налоговой по месту прописки. Если в другом — код любой налоговой этого региона. Узнайте код на сайте налоговой. |

| ОГРНИП | Указан в свидетельстве о регистрации ИП или в выписке из ЕГРИП. Не заполняйте, если переходите на патент с первого дня существования ИП. |

| Код субъекта РФ | Совпадает с первыми двумя цифрами кода налоговой |

| Адрес | Прописка по паспорту |

| Срок патента | От 1 до 12 месяцев, но в рамках одного года |

| Начало действия патента | |

| Приложение копии документа | Если прикладываете к заявлению документы, укажите количество листов. Приложением может быть доверенность представителя, договор аренды помещения (его может попросить налоговая, если вы занимаетесь розничной торговлей или общепитом. |

| Достоверность и полноту сведений подтверждаю |