Код отпускных в платежном поручении

kod_otpusknyh_v_platezhnom_poruchenii.jpg

Похожие публикации

С 1 июня 2020 г. действуют новые правила заполнения платежных поручений при перечислении доходов сотрудникам. Теперь в платежке требуется указывать специальный код дохода, чтобы таким образом уведомить банк о том, возможно ли из данной суммы удержание по исполнительным документам или нет. Какой код указывать при перечислении отпускных, и как оформить платежный документ, расскажем в этой статье.

Отпускные: код дохода в платежном поручении

Отпускные – это средний заработок, выплачиваемый за период нахождения работника в отпуске. Соответственно, отпускные выплаты являются частью заработной платы, с которой возможно взыскание по исполнительным листам, но лишь в следующих пределах, установленных статьей 99 закона об исполнительном производстве № 229-ФЗ от 02.10.2007:

- не более 70% — при взыскании алиментов на несовершеннолетних детей, а также при возмещении вреда – здоровью, в связи со смертью кормильца, или причиненного преступлением;

- не более 50% — в остальных случаях.

Размер удержаний из заработка, в т.ч. и из отпускных, рассчитывается из суммы, оставшейся после вычета НДФЛ.

Перечислить отпускные сотруднику нужно не позднее, чем за 3 дня до начала отпуска. Как и при перечислении зарплаты, при оформлении платежки на отпускные необходимо указывать код вида дохода. Новые коды введены Указанием Центробанка России № 5286-У от 14.10.2019 (подробно о них мы рассказывали в одной из наших статей).

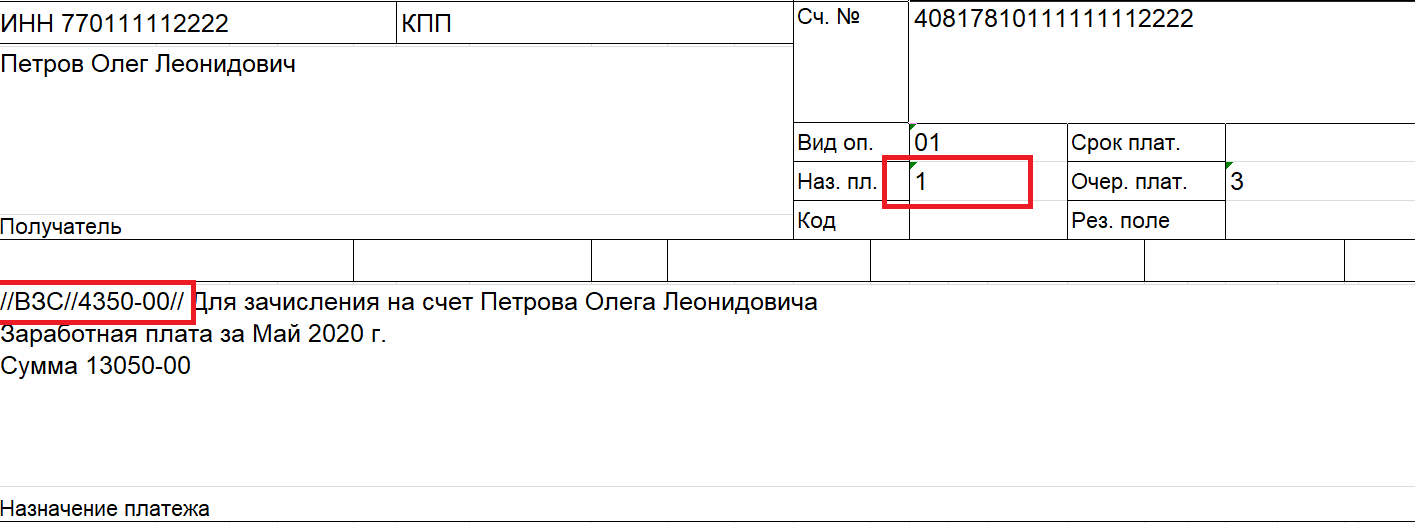

Платежное поручение на отпускные 2020 года (начиная с 1 июня) должно содержать в поле 20 «Наз. пл.» код «1». Указание данного кода означает, что производится перечисление зарплаты или иного дохода, на который распространяется вышеуказанное ограничение размера удержания согласно ст. 99 закона № 229-ФЗ. Таким образом, код отпускных в платежном поручении будет таким же, как и при перечислении зарплаты – «1».

Пример платежки на перечисление отпускных, с которых удержаний не производилось:

platezhnoe_poruchenie_otpusknye.jpg

Поле 24 платежного поручения: отпускные

Если из суммы отпускных до их перечисления сотруднику было произведено удержание по исполнительному документу, новые правила требуют отразить это в поле 24 «Назначение платежа» платежного поручения (Информационное письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

Факт удержания фиксируется в определенном формате:

- указывается вид выплаты, например, «Выплата отпускных Ильину Игорю Петровичу за июнь 2020 г.»,

- далее проставляется знак «//», аббревиатура «ВЗС» (т.е. «взысканная сумма»), знак «//», удержанная сумма цифрами (рубли и копейки указывают через тире) и снова знак «//».

Такое оформление позволяет банку и приставам сразу определить, что удержание с перечисляемого дохода уже произведено работодателем, а также увидеть его сумму. Платежное поручение на отпускные выплаты, с которых бухгалтерия произвела удержание по исполлисту, будет выглядеть следующим образом:

platezhnoe_oruchenie_otpusknye_vzyskanie.jpg

Платежное поручение: НДФЛ с отпускных

Согласно п. 6 ст. 226 НК РФ, подоходный налог, удержанный с отпускных, должен быть перечислен в бюджет не позднее последнего дня месяца, в котором отпускные были выплачены сотруднику.

Платежка на перечисление налога оформляется в обычном порядке:

platezhnoe_poruchenie_otpusk.jpg

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Источник статьи: http://spmag.ru/articles/kod-otpusknyh-v-platezhnom-poruchenii

Платежное поручение на уплату НДФЛ с отпускных: образец на 2020 год

Как выглядит образец платежного поручения на уплату НДФЛ с отпускных в 2020 году? В какие сроки вообще нужно платить НДФЛ с отпускных в 2020 году? Какие особенности заполнения платежки для ООО и ИП? На какие КБК перечислять «отпускной» НДФЛ? Приведем пример заполнения и расскажем про особенности удержания налога с отпускных.

Когда выплачивают отпускные

Срок выплаты отпускных – за три календарных дня до начала отпуска.

Дата начала отпуска фиксируется в графике отпусков или в заявлении работника. То есть, например, работнику, который уходит в отпуск с пятницы, отпускные надо выплатить во вторник. Если же день выплаты приходится на выходной или праздник, выдайте отпускные накануне (Письмо Роструда от 30.07.2014 № 1693-6-1).

Отпускные можно выдать вместе с зарплатой. Главное – не нарушить сроки выплаты. Например, срок выплаты зарплаты – 5 октября. Работнику, который уходит в отпуск 6 октября, 2 октября надо выплатить отпускные и можно перечислить зарплату. Работнику, который уходит в отпуск 9 октября, 5 октября можно выдать и зарплату, и отпускные.

НДФЛ с отпускных в 2020 году: когда перечислять

НДФЛ удерживается со всей суммы отпускных. При этом срок внесения налога в бюджет – не позднее последнего числа месяца, в котором отпускные выплачены, а если это выходной – в первый рабочий день следующего месяца. Например, сотрудник уходит в отпуск с 25 января по 15 февраля 2020 года. Отпускные ему были выплачены 19 января. В этом случае доход считайте полученным на дату выдачи отпускных – 19 января. В этот же день с выплаты надо удержать налог. А перечислить НДФЛ в бюджет нужно не позднее 31 января 2020 года (п. 6 ст. 226 НК РФ).

Платежка по НДФЛ с отпускных

Как правильно заполнить платежное поручение по НДФЛ в 2020 году, сказано в приказе Минфина России от 12.11.2013 № 107н и Положении Банка России от 19.06.2012 № 383-П. Заполнить платежное поручение необходимо на унифицированном бланке. Это форма 0401060.

НДФЛ с отпускных необходимо перечислить до конца месяца, в котором выдали деньги (абз. 2 п. 6 ст. 226 НК РФ). В поле 107 указывают месяц, в котором сотрудники получили отпускные. Например, если компания выдала отпускные в ноябре 2020 года, то указывается МС.11.2020. Если в декабре, то — МС.12.2020. Образец заполнения платежки по НДФЛ в 2020 году представлен далее.

В 2020 году НДЛФ с отпускных перечисляйте на КБК 182 1 01 02010 01 1000 110. Также см. «Справочник КБК на 2020 год». Этот код применяют ООО и ИП, имеющие работников. Порядок заполнения платежек на уплату НДФЛ с отпускных для них не различается.

Вот образец платежного поручения на уплату НДФЛ с отпускных в 2020 году:

Источник статьи: http://buhguru.com/ndfl/platezhnoe-poruchenie-uplata-ndfl-s-otpusknih.html

Новые коды в платежных поручениях при перечислении зарплаты, отпускных и пособий с 1 июня 2020 года

Президент РФ утвердил новые поправки (Федеральный закон от 21.02.2019 № 12-ФЗ), а ЦБ закрепил коды в Указаниях от 14.10.2019 № 5286-У.

С 1 июня 2020 года в платежные поручения на перечисление зарплаты, отпускных, пособий и подотчетных нужно добавлять новые коды.

Коды доходов необходимо ставить во всех платежках на перечисление денег работнику, даже если с этих денег не удерживаются суммы. Он даст понять банку, с каких сумм, поступивших на карту работника, списывать суммы по исполнительным листам.

Код 1 в платежном поручении ставится, когда с суммы перечисленной работнику возможно провести удержание по исполнительному листу:

· Зарплата, надбавки, доплаты, премии;

· отпускные (компенсация отпуска);

· средний заработок на время командировки;

· вознаграждения по гражданско-правовым договорам;

Код 2 означает, что с данного перечисления работнику не может быть взыскана сумма алиментов по исполнительным листам:

· различные виды компенсаций по ТК РФ;

· пособия (декретные, детские);

· другие доходы, перечисленных в ч.1 ст. 101 Закона № 229-ФЗ за исключением п. 1 и 4 ч. 1 ст. 101 Закона № 229-ФЗ.

Код 3 используется при возмещении вреда здоровью, а также при бюджетных компенсациях пострадавшим в результате радиационных или техногенных катастроф (подп. 1 и 4 п. 1 ст. 101 закона № 229-ФЗ). Это суммы, из которых можно удерживать только алименты.

Новый код проставляется в поле 20 платежного поручения.

В назначении платежа указывается сумма взысканных алиментов в следующем формате: символ «//», буквы ВЗС (ВЗ — взысканная, С — сумма), снова символ «//», сумма в рублях, знак «–» и снова символ «//». Например, взыскано 2468руб. Это отразится в назначении как //ВЗС//2468-00//.

Отсюда видно, что количество платежных поручений возрастает по числу видов дохода. Отдельное платежное поручение на каждого должника делать не нужно. Платежное поручение будет общее по каждому виду дохода, а в назначении платежа общая сумма удержаний. Удержания по каждому работнику нужно привести в реестре.

Если вы используете зарплатные проекты в 1С, зайдите в него и выберите кодировку формата 3.6

Помните, при неверном указании кода можно получить штраф

Предусмотрены штрафы за нарушение закона об исполнительном производстве.

Для компании штраф составляет 50 000—100 000 рублей, для ИП и должностных лиц – 50 000—20 000 рублей (п. 3 ст. 17.14 КоАП).

При неверном указании кода в полях 20 и 24 банк может вернуть платежку, и есть риск нарушить сроки выплаты.

При нарушении сроков выплаты зарплаты, работодателя могут привлечь к ответственности. Штраф для организации составит от 30 000 до 50 000 рублей, для должностного лица — от 10 000 до 20 0000 рублей, для ИП — от 1000 до 5000 рублей . При повторном нарушении штрафы возрастают (ст. 5.27 КоАП).

Напоминаем, что любые вопросы и консультации по 1С вы можете получить у наших специалистов на сайте — https://moscow.ba58.ru

Позвоните нам 8 (495) 128 10 14, 8 (8412) 20-44-11

Напишите в мессенджер (Viber, Whatsapp): 8 (937) 412-43-98

Примеры зарплатных платежек по новым правилам

С 1 июня изменились правила заполнения платежных поручений на выплаты физлицам.

Нормативка

Новые правила обусловлены принятием нескольких нормативных актов.

- Федеральный закон № 12-ФЗ от 21.02.2019 «О внесении изменений в Федеральный закон «Об исполнительном производстве»;

- Указание ЦБ № 5286-У от 14.10.2019 «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств», зарегистрированное в Минюсте 14.01.2020;

- Письмо ЦБ № 45-1-2-ОЭ/8224 от 08.06.2020.

Законом 12-ФЗ установлено, что лица, выплачивающие гражданину зарплату или иные доходы, в отношении которых статьей 99 ФЗ-229 (об исполнительном производстве) установлены ограничения или на которые в соответствии со статьей 101 229-ФЗ не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода.

Для чего это нужно? Дело в том, что эта информация нужна банку, чтобы понять, можно ли списывать с поступившей на карту суммы денежные средства по исполнительному документу или нельзя.

Указание ЦБ № 5286-У регламентирует порядок указания кода в платежке. Код вида доходов указывается в реквизите 20 «Наз. пл.» платежного поручения.

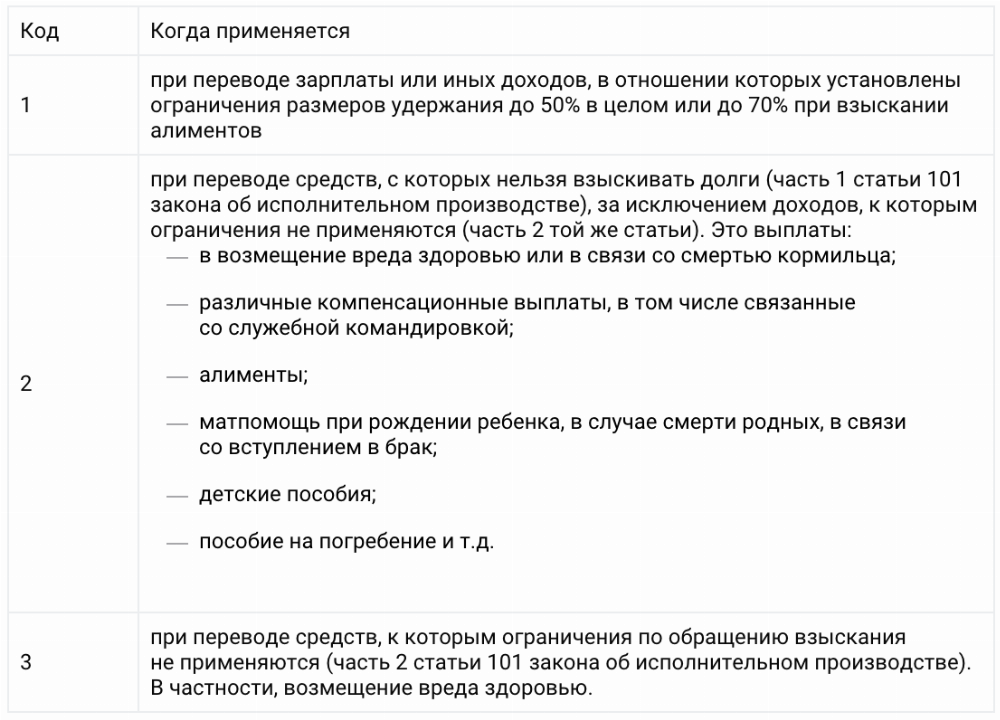

Список кодов и случаи их использования:

При переводе денежных средств, не являющихся доходами, в отношении которых статьями 99, 101 Федерального закона № 229-ФЗ установлены ограничения, код вида дохода не указывается.

Назначение платежа

Федеральный закон 12-ФЗ ввел еще одно новшество для бухгалтеров.

Лиц, выплачивающих должнику зарплату или иные доходы путем их перечисления на счет должника в банке, с 1 июня 2020 обязали указывать в платежке сумму, взысканную по исполнительному документу.

Как это делать, разъяснил Центробанк в письме № ИН-05-45/10 от 27.02.2020.

При переводе доходов, с которых были удержаны суммы по исполнительным документам, в реквизите «Назначение платежа» нужно указать:

- символ «//»;

- сочетание букв «ВЗС», то есть взысканная сумма;

- символ «//„;

- взысканную сумму цифрами (рубли от копеек нужно отделить знаком тире “-„, если взысканная сумма выражена в целых рублях, то после знака тире “-» указывается «00»);

- символ «//».

Например, при удержании алиментов в размере 10 000 рублей указывается: //ВЗС//10000-00//.

Для чего это нужно? Дело в том, что исполнительные документы приходят и в банки, где работники имеют счета. И получается, что банк не знает, что с какого-то дохода уже произведено удержание в пределах установленной законом суммы.

Пример 1

Сотруднику перечислена заработная плата, с которой не производилось никаких удержаний.

Пример 2

Сотруднику перечислена заработная плата, с которой удержаны алименты.

Пример 3

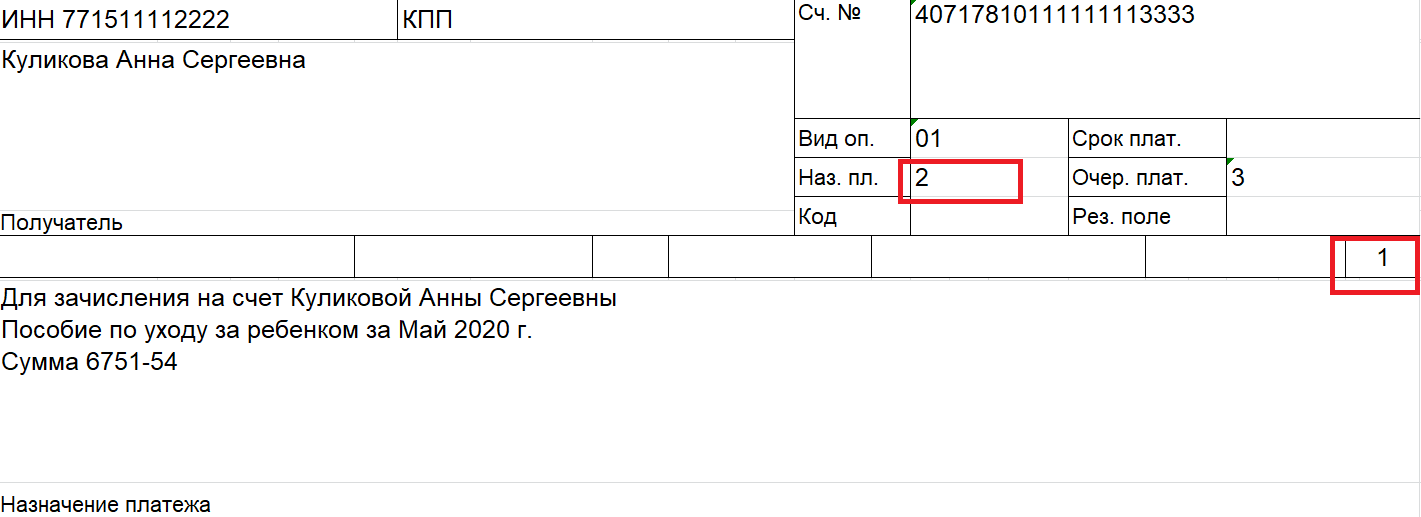

Сотруднице перечислено детское пособие

Кстати, у платежки на перечисление пособия по уходу за ребенком есть еще одна особенность. На это указал ЦБ в письме от 14.08.2019 № 45-1-2-07/22917.

Дело в том, что некоторые пособия, в том числе по уходу за ребенком до 1,5 лет, подлежат перечислению на расчетный счет, прикрепленный к карте «Мир». Это касается выплат, назначенных после 1 мая 2019 года.

В этом случае в платежке должен быть указан код 1 в поле «110».

Вопрос-ответ

Приводим ответы на некоторые вопросы, которые возникают при составлении платежных документов по новым правилам.

Если удержаний не производится, надо ли в назначении платежа указывать нулевое удержание «//ВЗС//0-00//»?

А если зарплата перечисляется по реестру, а не отдельными платежками, где указывать удержанную сумму?

При составлении платежки на общую сумму с реестром для перевода денежных средств нескольким гражданам взысканная сумма обозначается в реквизите, предназначенном для указания назначения платежа в реестре.

Как быть, если одному сотруднику перечисляется доход сразу по двум кодам?

В этом случае надо составить две платежки. Платежное поручение составляется по каждому виду дохода.

Если организация перечислила, например, пособие по уходу за ребенком, но не заполнила код, какие действия предпримет банк?

Платежное поручение составляется по каждому виду дохода. То есть банк не откажет в приеме такой платежки.

Что касается удержаний с данной суммы (если на сотрудницу в банке лежит исполнительный лист), то расчет суммы денежных средств на счете, на которую может быть обращено взыскание, осуществляется банком в соответствии с указанными в платежке кодами вида дохода. Если кода нет, банк спишет пособие.

Отметим, что в случае такого неправильного заполнения платежки на выплату физлицу организацию-работодателя могут оштрафовать за нарушение закона об исполнительном производстве.

Штраф по п. 3 ст. 17.14 КоАП для юрлиц составляет от 50 000 до 100 000 руб., для ИП и должностных лиц — от 20 000 до 50 000 руб.

Остались вопросы? Оставьте свои контакты, мы все разъясним:

Источник статьи: http://www.klerk.ru/blogs/kamin/500861/