Платежное поручение на уплату НДФЛ с больничных: образец на 2020 год

Как выглядит образец платежного поручения на уплату НДФЛ с больничного в 2020 году? Как заполнять поле 107 платежки при выплате больничного пособия? В какие сроки платить НДФЛ с больничных в 2020 году? Какие особенности заполнения платежки для ООО и ИП? На какие КБК перечислять «больничных» НДФЛ? Приведем пример заполнения и расскажем про особенности удержания налога с больничного пособия.

Выплата больничного пособия: сроки

Срок оплаты больничного листа – ближайший день выплаты зарплаты после начисления пособия.

Начислить пособие надо в течение 10 дней после сдачи больничного работодателю. Например, организация (ООО) или ИП выдает зарплату 22-го и 7-го числа. Работник принес больничный 9 октября. Тогда начислить пособие надо не позднее 19 октября 2020 года, а выплатить вместе с авансом – 22.

НДФЛ с больничного в 2020 году: сроки уплаты

НДФЛ удержите со всей суммы пособия по больничному (п. 1 ст. 217 НК РФ). Срок уплаты НДФЛ – не позднее последнего числа месяца, в котором выплачено пособие, а если это выходной – первый рабочий день следующего месяца (п. 6 ст. 226 НК РФ). См. «НДФЛ с больничного листа».

Удержите НДФЛ в день выплаты больничного пособия (п. 4 ст. 226 НК РФ). Этим днем признается ближайший после назначения пособия день выплаты зарплаты (ч. 1 ст. 15 Закона от 29 декабря 2006 № 255-ФЗ). Налоговые агенты при выплате сотрудникам пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) должны перечислять с них НДФЛ в бюджет не позднее последнего числа месяца, в котором эти доходы выплачивали – пункт 6 статьи 226 Налогового кодекса РФ.

Платежка по НДФЛ с больничных: пример 2020 года

Как правильно заполнить платежное поручение по НДФЛ в 2020 году, сказано в приказе Минфина России от 12.11.2013 № 107н и Положении Банка России от 19.06.2012 № 383-П. Заполнить платежное поручение необходимо на унифицированном бланке – форма 0401060.

НДФЛ с больничного листа необходимо перечислить до конца месяца, в котором выдали пособие (абз. 2 п. 6 ст. 226 НК РФ). В поле 107 платежки указывают месяц, в котором сотрудники получили больничные. Например, если компания выдала пособие в ноябре 2020 года, то указывается МС.11.2020. Если в декабре, то — МС.12.2020.

Образец заполнения платежки по НДФЛ в 2020 году с больничного представлен далее.

В 2020 году НДЛФ с больничных перечисляйте на КБК 182 1 01 02010 01 1000 110. Этот код применяют ООО и ИП, имеющие работников. Порядок заполнения платежек на уплату НДФЛ с больничных для них не различается.

Вот образец платежки по НДФЛ с больничных в 2020 году:

Самозанятые граждане в 2018 году: налоговые каникулы с возможным продолжением

Источник статьи: http://buhguru.com/ndfl/platezhnoe-poruchenie-ndfl-s-bolnichnogo.html

Больничный: код дохода в платежном поручении

bolnichnyy_kod_dohoda_v_platezhnom_poruchenii.jpg

Похожие публикации

С 1 июня 2020 г. к платежным поручениям на перечисление доходов физическим лицам предъявляются новые требования. Работодатели должны заполнять поле 20 «Наз. пл.» платежки в соответствии с указанием Центробанка РФ от 14.10.2019 № 5286-У. Нельзя оставлять эту ячейку пустой и при перечислении больничных. Какой код дохода необходимо проставить в платежном документе, расскажем в нашем материале.

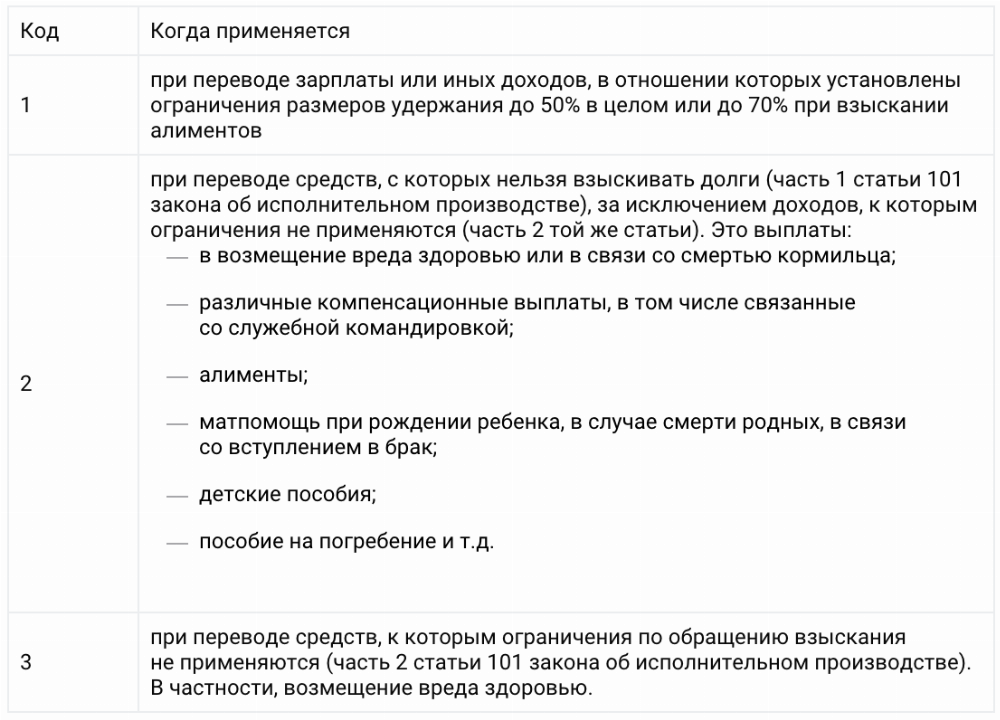

С чем связано введение кодировки

Изменения связаны с введением в действие закона от 21.02.2019 № 12-ФЗ, уточняющим порядок взыскания сумм по исполнительным документам. Кодировка разработана Центробанком в целях распознавания доходов, с которых нельзя удерживать задолженность либо допускается частичное взыскание. Введены следующие обозначения:

- «1» — для сумм с ограничениями по размеру взыскания (ст. 99 закона № 229-ФЗ от 02.10.2007);

- «2» — средства, на которые взыскание не распространяется (ст. 101 закона № 229-ФЗ);

- «3» — в отношении которых ограничения не действуют согласно ч. 2 ст. 101 закона № 229-ФЗ.

Отнесение зачисляемых средств к тому или иному виду должно происходить автоматически, по проставленному коду в поле 20.

Код дохода: больничный

Пособие за период временной нетрудоспособности начисляют на основании выписанного медицинской организацией больничного листа. В общем случае первые 3 дня оплачивает работодатель, оставшаяся часть компенсируется из средств ФСС, либо выплачивается Фондом напрямую (в регионах, где действует пилотный проект).

Согласно п. 9 ч. 1 ст. 101 закона от 02.10.2007 № 229-ФЗ, взыскание распространяется на пособие по нетрудоспособности, размер удержания определен ст. 99 указанного закона:

- до 70% — по алиментам на несовершеннолетних детей, при компенсации вреда здоровью, в связи со смертью кормильца, или при возмещении ущерба, причиненного преступлением;

- в остальных случаях – не более 50%.

Определение суммы взыскания производится после удержания из суммы больничного пособия НДФЛ. Работодатель назначает пособие в течение 10 календарных дней после получения больничного листа, а выплачивает (пособие полностью или его часть, оставшуюся после удержания по исполлистам) — в ближайший день, установленный для расчета с сотрудниками по зарплате.

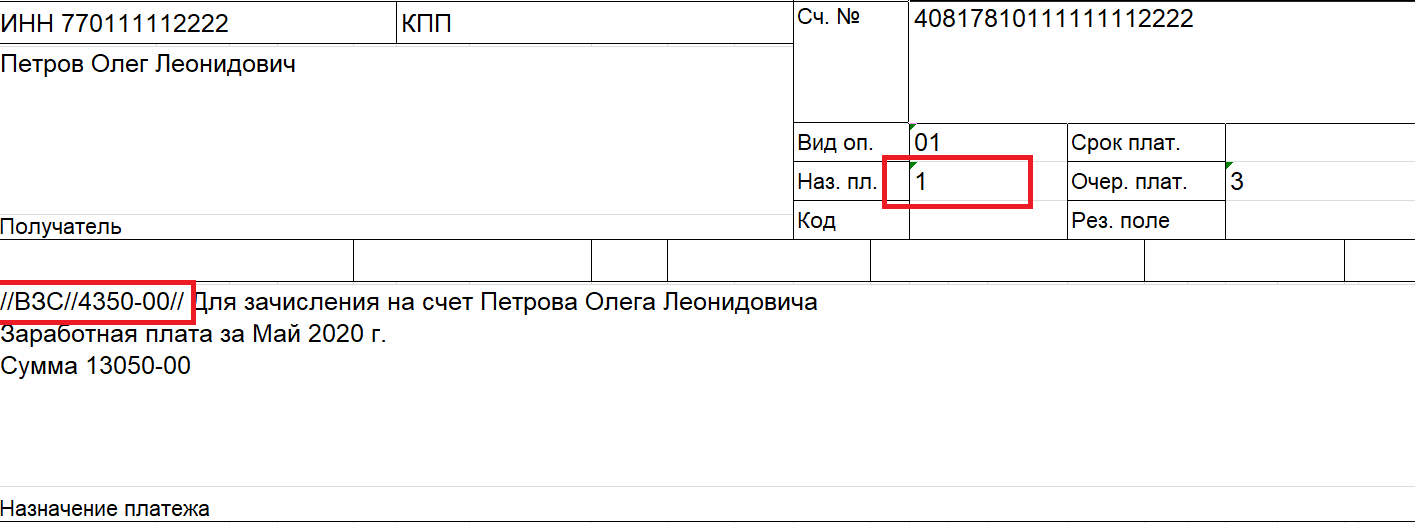

При безналичной оплате больничного код дохода в платежном поручении, как и при перечислении зарплаты, необходимо проставить в поле 20 «Наз. пл.»: работодатель должен указать «1» — доход, в отношении которого действуют ограничения по размеру удержаний.

Пример заполнения платежки по больничному листу с кодом дохода «1», когда с работника не производилось удержаний по исполнительным листам:

platezhnoe_poruchenie_bolnichnyy_1.jpg

Заполнение поручения при удержании задолженности по исполнительному листу

Если работодатель самостоятельно производит удержания по исполнительному документу, то наряду с кодом вида дохода по больничному в пп необходимо правильно заполнить поле 24 документа — «Назначение платежа». Как это сделать, указано в информационном письме ЦБ РФ от 27.02.2020 № ИН-05-45/10:

- сначала указывается вид дохода, к примеру, «Оплата по больничному листу Смирнову Виталию Семеновичу»;

- затем ставится символ «//», указывается шифр «ВЗС» (сокращение от «взысканная сумма»), снова «//»;

- проставляется удержанная сумма цифрами (после рублей через дефис записываются копейки, например, 1000-00).

Подобная запись позволит финансовой организации распознать, что удержание с дохода уже произведено. В таких случаях повторно взыскивать с перечисленной суммы нельзя.

Приведем образец платежки для больничных выплат, с которых произведено взыскание в сумме 1210 руб.:

platezhnoe_poruchenie_bolnichnyy_2.jpg

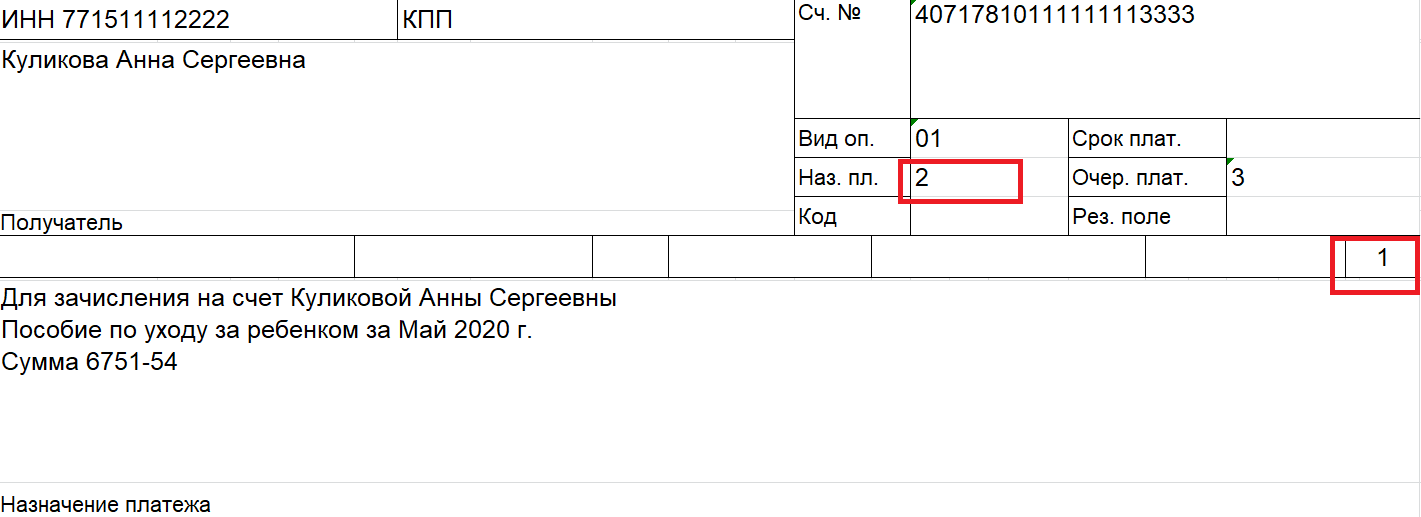

Оплата пособия по беременности и родам

Код дохода больничного листа в платежном поручении для перечисления декретных выплат (пособие по беременности и родам) отличается от обычного пособия по нетрудоспособности. Связано это с формулировкой п. 12 ч. 1 ст. 101 Федерального закона № 229-ФЗ, которой запрещается производить взыскание с детских пособий, выплачиваемых за счет бюджета. А пособие по беременности и родам относится к указанной категории выплат. Поэтому при оплате таких больничных код дохода в платежке — «2», то есть сумма, с которой запрещено удерживать задолженность по исполнительным листам. НДФЛ с таких выплат тоже не удерживается — в силу п. 1 ст. 217 НК РФ.

Источник статьи: http://spmag.ru/articles/bolnichnyy-kod-dohoda-v-platezhnom-poruchenii

Примеры зарплатных платежек по новым правилам

С 1 июня изменились правила заполнения платежных поручений на выплаты физлицам.

Нормативка

Новые правила обусловлены принятием нескольких нормативных актов.

- Федеральный закон № 12-ФЗ от 21.02.2019 «О внесении изменений в Федеральный закон «Об исполнительном производстве»;

- Указание ЦБ № 5286-У от 14.10.2019 «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств», зарегистрированное в Минюсте 14.01.2020;

- Письмо ЦБ № 45-1-2-ОЭ/8224 от 08.06.2020.

Законом 12-ФЗ установлено, что лица, выплачивающие гражданину зарплату или иные доходы, в отношении которых статьей 99 ФЗ-229 (об исполнительном производстве) установлены ограничения или на которые в соответствии со статьей 101 229-ФЗ не может быть обращено взыскание, обязаны указывать в расчетных документах соответствующий код вида дохода.

Для чего это нужно? Дело в том, что эта информация нужна банку, чтобы понять, можно ли списывать с поступившей на карту суммы денежные средства по исполнительному документу или нельзя.

Указание ЦБ № 5286-У регламентирует порядок указания кода в платежке. Код вида доходов указывается в реквизите 20 «Наз. пл.» платежного поручения.

Список кодов и случаи их использования:

При переводе денежных средств, не являющихся доходами, в отношении которых статьями 99, 101 Федерального закона № 229-ФЗ установлены ограничения, код вида дохода не указывается.

Назначение платежа

Федеральный закон 12-ФЗ ввел еще одно новшество для бухгалтеров.

Лиц, выплачивающих должнику зарплату или иные доходы путем их перечисления на счет должника в банке, с 1 июня 2020 обязали указывать в платежке сумму, взысканную по исполнительному документу.

Как это делать, разъяснил Центробанк в письме № ИН-05-45/10 от 27.02.2020.

При переводе доходов, с которых были удержаны суммы по исполнительным документам, в реквизите «Назначение платежа» нужно указать:

- символ «//»;

- сочетание букв «ВЗС», то есть взысканная сумма;

- символ «//„;

- взысканную сумму цифрами (рубли от копеек нужно отделить знаком тире “-„, если взысканная сумма выражена в целых рублях, то после знака тире “-» указывается «00»);

- символ «//».

Например, при удержании алиментов в размере 10 000 рублей указывается: //ВЗС//10000-00//.

Для чего это нужно? Дело в том, что исполнительные документы приходят и в банки, где работники имеют счета. И получается, что банк не знает, что с какого-то дохода уже произведено удержание в пределах установленной законом суммы.

Пример 1

Сотруднику перечислена заработная плата, с которой не производилось никаких удержаний.

Пример 2

Сотруднику перечислена заработная плата, с которой удержаны алименты.

Пример 3

Сотруднице перечислено детское пособие

Кстати, у платежки на перечисление пособия по уходу за ребенком есть еще одна особенность. На это указал ЦБ в письме от 14.08.2019 № 45-1-2-07/22917.

Дело в том, что некоторые пособия, в том числе по уходу за ребенком до 1,5 лет, подлежат перечислению на расчетный счет, прикрепленный к карте «Мир». Это касается выплат, назначенных после 1 мая 2019 года.

В этом случае в платежке должен быть указан код 1 в поле «110».

Вопрос-ответ

Приводим ответы на некоторые вопросы, которые возникают при составлении платежных документов по новым правилам.

Если удержаний не производится, надо ли в назначении платежа указывать нулевое удержание «//ВЗС//0-00//»?

А если зарплата перечисляется по реестру, а не отдельными платежками, где указывать удержанную сумму?

При составлении платежки на общую сумму с реестром для перевода денежных средств нескольким гражданам взысканная сумма обозначается в реквизите, предназначенном для указания назначения платежа в реестре.

Как быть, если одному сотруднику перечисляется доход сразу по двум кодам?

В этом случае надо составить две платежки. Платежное поручение составляется по каждому виду дохода.

Если организация перечислила, например, пособие по уходу за ребенком, но не заполнила код, какие действия предпримет банк?

Платежное поручение составляется по каждому виду дохода. То есть банк не откажет в приеме такой платежки.

Что касается удержаний с данной суммы (если на сотрудницу в банке лежит исполнительный лист), то расчет суммы денежных средств на счете, на которую может быть обращено взыскание, осуществляется банком в соответствии с указанными в платежке кодами вида дохода. Если кода нет, банк спишет пособие.

Отметим, что в случае такого неправильного заполнения платежки на выплату физлицу организацию-работодателя могут оштрафовать за нарушение закона об исполнительном производстве.

Штраф по п. 3 ст. 17.14 КоАП для юрлиц составляет от 50 000 до 100 000 руб., для ИП и должностных лиц — от 20 000 до 50 000 руб.

Остались вопросы? Оставьте свои контакты, мы все разъясним:

Источник статьи: http://www.klerk.ru/blogs/kamin/500861/

Новые правила заполнения платёжек по зарплате

С 01 июня 2020 года организациям и предпринимателям в платёжных поручениях на выплаты физлицам нужно проставлять коды вида дохода. Рассказываем, как заполнять платёжки по новым правилам.

Для чего нужны коды видов доходов

Дополнительный реквизит в платёжном поручении понадобился, чтобы обозначить банку доходы, с которых нельзя полностью или частично удерживать суммы по исполнительным листам.

Дело в том, что документы по взысканию задолженности можно направлять не только по месту работы должника, но и в банк, в котором у него открыт счёт. В банках случались неверные списания денег, так как в платёжках не было информации о том, какой вид дохода получил их клиент. Списать долг по кредитам или штрафам могли, например, с детских пособий или алиментов.

С 01.06.2020 таких ситуаций уже не должно быть. Теперь ИП и юрлица во всех платежках на перечисление денег работникам, исполнителям по договорам ГПХ и при других выплатах в пользу физлиц, должны ставить специальные коды (указание ЦБ РФ № 5286-У от 14 октября 2019 г.).

Какие коды вида дохода указывать

При расчётах с физлицами в платежных документах нужно поставить один из трех кодов: «1», «2» или «3». Касается это видов доходов из ст. 99 и 101 Федерального закона № 229-ФЗ от 02 октября 2007 г. При других платежах кода не будет.

Код 1 проставляется п ри переводе доходов, на которые есть ограничения по сумме удержаний – не более 50%, а в отдельных случаях не более 70% (ст. 99 № 229-ФЗ) , например:

- аванс и зарплата;

- премии;

- матпомощь;

- больничные при травме и заболевании;

- отпускные и компенсации за отпуск;

- выплаты по договору дарения;

- средний заработок при командировке;

- оплата работ (услуг) по договорам ГПХ, в том числе ИП и самозанятым;

- дивиденды участникам организации и др.

Код 2 ставится п ри выплатах, с которых нельзя удерживать долги (ст. 101 № 229-ФЗ, кроме доходов из п. 1 и 4) , например:

- командировочные (включая суточные, установленные локальными актами);

- пособие по беременности и родам;

- алименты;

- компенсации за использование личного имущества работника;

- единовременное пособие при рождении ребенка;

- компенсации при переезде по работе в другую местность;

- пособие по уходу за ребенком и др.

Код 3 используется для выплат, указанных в п. 1 и 4 ст. 101 № 229-ФЗ :

- возмещение вреда здоровью;

- компенсации пострадавшим из-за радиационных или техногенных катастроф.

Код дохода в платёжном поручении не ставят, если физлицу перечисляют, например, подотчетные деньги, возвращают или выдают займ, а также когда ИП переводит свои средства с расчётного счета на личный.

Как заполнить платёжку с 1 июня 2020 г.

Форма платёжного поручения не изменилась, код дохода нужно вписывать в поле 20 «Назначение платежа кодовое».

В платёжке можно поставить только один код. Так, перечислить работнику зарплату и суточные общей суммой нельзя, для этого оформляют два платёжных поручения с кодами 1 и 2. Зарплату и отпускные можно отправить одной платёжкой – у них общий код.

Если на работника пришли исполнительные документы, и работодатель удерживает денежные средства из доходов должника, то в текстовом поле 24 «Назначение платежа» нужно сделать такую запись:

//ВЗС// удержанная сумма цифрами без пробелов // .

Рубли отделяют от копеек знаком тире «–», а если взысканная сумма в целых рублях, то после тире указывают «00».

Например, с зарплаты за июль удержали алименты в размере 15 тыс. руб. В поле «Назначение платежа» нужно оформить запись так:

//ВЗС//15000–00//. Заработная плата за июль 2020 года.

Образец заполнения платёжного поручения

Если не было удержаний по исполнительным листам, писать ничего не нужно, только проставить код дохода в поле 20.

При зарплатном проекте, когда для выплат работникам формируют реестр, удержанную сумму вносят в каждую строку с ФИО должников в том же формате, что и для платёжек. Удержания указывают и в платёжном поручении на общую сумму, но при этом поле 20 «Наз.пл.» не заполняют.

Формы реестров у разных банков могут отличаться. Если сомневаетесь в правильности заполнения, обратитесь за разъяснениями в свой банк, в котором открыт зарплатный проект.

Что будет, если неправильно указать код дохода

За неправильное указание кодов доходов в платёжном поручении пока наказаний не предусмотрено. Но юристы предупреждают, что такую ошибку могут расценить как нарушение закона об исполнительном производстве. Согласно ч. 3 ст. 17.14 КоАП РФ работодателей, заказчиков работ (услуг) по договорам ГПХ могут оштрафовать за недостоверные сведения об имущественном положении должника:

- граждан – на 2-2,5 тыс. руб.;

- должностное лицо – на 15-20 тыс. руб.;

- организацию – на 50-100 тыс. руб.

Однако судебной практики по этому вопросу пока нет, и такое мнение ничем не подтверждено.

Ошибки при заполнении кода чреваты тем, что банк неверно спишет суммы с должников. Это приведет к разбирательствам работника с организацией или ИП, так как за оформление платёжных документов отвечает плательщик. Банк не обязан проверять, правильно ли заполнены код и назначение платежа.

Подключайтесь к сервису «Моё дело» , чтобы автоматизировать расчет любых зарплатных начислений и не допускать ошибок при заполнении документов. Просто внесите один раз данные по сотруднику, и платёжки будут формироваться в 1 клик.

Оставляйте свои контакты ниже, мы расскажем всё о нашем сервисе:

Источник статьи: http://www.klerk.ru/blogs/moedelo/502383/